Καθαρή Παρούσα Αξία (ΚΠΑ) είναι το άθροισμα των παρουσών αξιών των εισερχόμενων και εξερχόμενων ταμειακών ροών κατά τη διάρκεια μιας χρονικής περιόδου.

Μετράει το πλεόνασμα ή την έλλειψη ταμειακών ροών, σε όρους παρούσας αξίας, σε σχέση με το κόστος κεφαλαίων (cost of funds) που χρησιμοποιήθηκαν για μια επένδυση.

Η Καθαρή Παρούσα Αξία (ΚΠΑ) είναι ένα χρήσιμο εργαλείο που χρησιμοποιείται στην οικονομική επιστήμη (economics), στα χρηματοοικονομικά (finance) και στη λογιστική (accounting) για να καθοριστεί αν μια επένδυση ή ένα έργο κρίνεται συμφέρον για να χρηματοδοτηθεί ή όχι.

Η παρούσα αξία των αναμενόμενων ταμειακών ροών υπολογίζεται με την προεξόφληση τους χρησιμοποιώντας το κατάλληλο προεξοφλητικό επιτόκιο (discount rate)

Παράδειγμα:

Μια επένδυση 10.000 ευρώ, με απόδοση 20% θα αποδώσει 12.000€ στο τέλος του έτους. Αντίστροφα, η παρούσα αξία των 12.000 ευρώ χρησιμοποιώντας το προεξοφλητικό επιτόκιο του 20% είναι 10.000.Το ύψος του ποσού της επένδυσης (10.000€) αφαιρείται από το ποσό της παρούσας αξίας για να υπολογιστεί η Καθαρή Παρούσα Αξία, η οποία εδώ είναι μηδέν (10.000€ – 10.000€ = 0€)

Καθαρή Παρούσα Αξία = Παρούσα Αξία – Κόστος επένδυσης

- μηδενική καθαρή παρούσα αξία (ΚΠΑ = 0) σημαίνει ότι τα έσοδα από το έργο αποπληρώνουν την αρχική επένδυση, χωρίς όφελος ή ζημιά για τον επενδυτή

- θετική καθαρή παρούσα αξία (ΚΠΑ>0) σημαίνει ότι η επένδυση είναι κερδοφόρα

- αρνητική καθαρή παρούσα αξία (ΚΠΑ<0) σημαίνει ότι η επένδυση καταλήγει σε ζημία

Η ΚΠΑ είναι μία από τις δύο τεχνικές προεξόφλησης ταμειακών ροών (η άλλη είναι ο Εσωτερικός Συντελεστής Απόδοσης) που χρησιμοποιούνται στη συγκριτική αξιολόγηση επενδυτικών προτάσεων, όπου η ροή του εισοδήματος διαφέρει στην πάροδο του χρόνου.

Αποτελεί μια τυποποιημένη μέθοδο που χρησιμοποιεί την έννοια της χρονικής αξίας του χρήματος για την εκτίμηση μακροπρόθεσμων επενδύσεων. Η χρονική αξία του χρήματος στα χρηματοοικονομικά, υπαγορεύει ότι ο χρόνος έχει επιπτώσεις στην αξία των ταμειακών ροών.

Αν, για παράδειγμα, υπάρχει μία χρονική περίοδος πανομοιότυπων ταμειακών ροών ίσης ονομαστικής αξίας, οι ταμειακές ροές στο παρόν έχουν μεγαλύτερη πραγματική αξία από ταμειακές ροές ίσης ονομαστικής στο μέλλον, με κάθε μελλοντική ταμειακή ροή να γίνεται όλο και λιγότερο πολύτιμη από τις προηγούμενες.

Συνεπώς, μεταξύ δυο όμοιων επενδύσεων, υψηλότερο κίνδυνο έχει αυτή με την μεγαλύτερη διάρκεια. Για κάθε επιπλέον χρονική περίοδο, η παρούσα αξία των μεταγενέστερων μελλοντικών ταμειακών ροών μειώνεται, καθώς ο κίνδυνος αυτής της επένδυσης αυξάνεται, ως αποτέλεσμα της μεγαλύτερης αβεβαιότητας και κινδύνου που υπάρχει για την τελική ολοκλήρωση του έργου/επένδυσης.

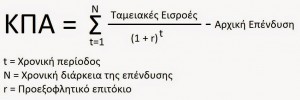

Υπολογισμός ΚΠΑ

Ο προσδιορισμός της αξίας ενός σχεδίου είναι δύσκολη, επειδή υπάρχουν διάφοροι τρόποι για τη μέτρηση της αξίας των μελλοντικών ταμειακών ροών. Λόγω της χρονικής αξίας του χρήματος, ένα ευρώ στο μέλλον αξίζει λιγότερο από όσο ένα ευρώ σήμερα. Το προεξοφλητικό επιτόκιο στον τύπο ΚΠΑ είναι ένας τρόπος για να μετρηθεί ακριβώς αυτό.

Ο τύπος υπολογισμού της Καθαρής Παρούσας Αξίας μιας σειράς ταμειακών ροών, δέχεται ως μεταβλητές τις ταμειακές ροές και ένα προεξοφλητικό επιτόκιο και έχει ως αποτέλεσμα μια τιμή.

Η αντίστροφη διαδικασία, που δέχεται ως μεταβλητές μια σειρά ταμειακών ροών και την ΚΠΑ και βγάζει ως αποτέλεσμα το προεξοφλητικό επιτόκιο, ονομάζεται απόδοση και χρησιμοποιείται ευρέως στις συναλλαγές ομολόγων.

Τα βήματα για τον υπολογισμό της ΚΠΑ είναι:

- Καθορισμός όλων των ταμειακών ροών που συνδέονται με ένα έργο ή μια επένδυση καθώς και το χρονικό διάστημα κατά το οποίο αυτές θα προκύψουν. Οι ταμειακές ροές μπορεί να είναι είτε θετικές (εισροή χρημάτων), είτε αρνητικές (εκροές χρημάτων/δαπάνες).

- Καθορισμός του κατάλληλου προεξοφλητικού επιτοκίου, το οποίο θα χρησιμοποιηθεί για τον υπολογισμό της Παρούσας Αξίας των μελλοντικών ταμειακών ροών.

- Άθροισμα της Παρούσας Αξίας όλων των ταμειακών ροών, τόσο θετικών όσο και αρνητικών για τον υπολογισμό της ΚΠΑ και κατ’ επέκταση της κερδοφορίας της επένδυσης.

Χρήση ΚΠΑ σε εταιρικό περιβάλλον

Η ΚΠΑ χρησιμοποιείται και για την ανάλυση επενδυτικών αποφάσεων εταιριών, είτε εξαγορών και συγχωνεύσεων είτε για την εισαγωγή νέων προϊόντων στην αγορά.

Προϊόντα με θετική ΚΠΑ δείχνουν ότι τα προβλεπόμενα έσοδα (μελλοντικές ταμειακές εισροές) θα είναι μεγαλύτερα από τις δαπάνες επενδύσεων για έρευνα, ανάπτυξη, προώθηση, τα κόστη παραγωγής και διανομής τους, οπότε το τελικό Αποτέλεσμα θα είναι προς όφελος των μετόχων της εταιρείας.

Η ασφαλέστερη επένδυση είναι συνήθως οι λογαριασμοί ταμιευτηρίου και οι προθεσμιακές καταθέσεις, αλλά αυτές έχουν συνήθως και τα χαμηλότερα επιτόκια.

Σε μια θεωρητική κατάσταση όπου μια εταιρία διαθέτει απεριόριστα κεφάλαια, θα έπρεπε να προχωρήσει στη χρηματοδότηση κάθε δυνατής επένδυσης με θετική Καθαρή Παρούσα Αξία. Ωστόσο, πρακτικά, τα περιορισμένα κεφάλαια περιορίζουν τις επενδύσεις στα έργα με την υψηλότερη ΚΠΑ των οποίων το κόστος των ταμειακών ροών δεν υπερβαίνουν τα συνολικά κεφάλαια της εταιρείας.

Στην περίπτωση κατά την οποία όλες οι μελλοντικές ταμειακές ροές είναι εισροές (όπως η πληρωμή τοκομεριδίου ομολόγων), η μόνη εκροή μετρητών είναι η τιμή αγοράς κι άρα η ΚΠΑ είναι απλώς η παρούσα αξία των μελλοντικών ταμειακών ροών μείον την τιμή αγοράς (purchase price) του ομολόγου.

Οι εταιρείες έχουν διαφορετικούς τρόπους για τον προσδιορισμό του προεξοφλητικού επιτοκίου, αν και μια κοινή μέθοδος χρησιμοποιεί την αναμενόμενη απόδοση εναλλακτικών επενδυτικών επιλογών με παρόμοιο επίπεδο κινδύνου.

Πολύ σημαντικό ρόλο παίζει ο καθορισμός του επιτοκίου με το οποίο θα γίνει η προεξόφληση των ταμειακών ροών. Το προεξοφλητικό επιτόκιο μπορεί να αλλάζει ανάλογα με την επένδυση κι εξαρτάται από το επίπεδο αντιληπτού κινδύνου που εκτιμάει ο επενδυτής για την κάθε μια.

Παράδειγμα:

Αν ένας επιχειρηματίας θέλει να αγοράσει ένα κατάστημα, θα κάνει πρώτα μια εκτίμηση των μελλοντικών ταμειακών ροών, τις οποίες θα δημιουργήσει το κατάστημα, και στη συνέχεια θα προεξοφλήσει αυτές τις ταμειακές ροές βρίσκοντας την ΚΠΑ.Έστω ότι η τιμή του καταστήματος σήμερα είναι 100.000 ευρώ και το μαγαζί εκτιμάται ότι θα αποφέρει 20.000 ευρώ για τα επόμενα 5 χρόνια. Τα 100.000 ευρώ που θα δαπανηθούν σήμερα είναι ήδη υπολογισμένα στην παρούσα αξία τους, άρα δεν χρειάζονται κάποια προεξόφληση. Τα ετήσια έσοδα των 20.000 ευρώ όμως πρέπει να προεξοφληθούν ώστε να υπολογιστεί η τωρινή τους αξία. Έστω ότι χρησιμοποιείται ένα προεξοφλητικό επιτόκιο 10%.

Η Παρούσα Αξία των εισροών υπολογίζεται σε 75.816 ευρώ, από την οποία αν αφαιρεθεί η εκροή των 100.000 προκύπτει αρνητική ΚΠΑ ύψους -24.184 ευρώ, πράγμα που υποδεικνύει ότι η επένδυση δεν κρίνεται συμφέρουσα.

Γενικότερα αν η αξία αγοράς του καταστήματος ήταν μικρότερη των 75.816 ευρώ, ο επιχειρηματίας θα έκρινε την αγορά συμφέρουσα (λόγω της θετικής ΚΠΑ). Αντίθετα, όσο το κατάστημα έχει τιμή μεγαλύτερη από 75.816€ ο επιχειρηματίας δεν έχει συμφέρον να αγοράσει το κατάστημα, καθώς η επένδυση θα παρουσιάσει αρνητική ΚΠΑ.

Μειονεκτήματα υπολογισμού ΚΠΑ

Η Καθαρή Παρούσα Αξία σαν εργαλείο ανάλυσης επενδύσεων έχει τα εξής μειονεκτήματα:

- Οι εκτιμώμενες ταμειακές ροές σπανίως συμπίπτουν με τα πραγματικά αποτελέσματα, καθώς εξαρτώνται από πάρα πολλές μεταβλητές κι από τις υποκειμενικές εκτιμήσεις των αναλυτών κατά τη διάρκεια του οικονομικού προϋπολογισμού

- Το προεξοφλητικό επιτόκιο (discount rate)που θα πρέπει χρησιμοποιηθεί δεν είναι πάντοτε σαφές, ενώ θεωρείται σταθερό κατά τη διάρκεια ζωής της επένδυσης, πράγμα μη ρεαλιστικό για μακροχρόνιες και υψηλού ρίσκου επενδύσεις.

ΚΠΑ και Κόστος Ευκαιρίας

Η έννοια της ΚΠΑ είναι στενά συνδεδεμένη με εκείνη του κόστους ευκαιρίας. Τόσο το κόστος ευκαιρίας όσο και η ΚΠΑ μπορεί να συγκρίνει δύο διαφορετικές επενδύσεις και να αξιολογήσει ποια είναι καλύτερη και πιο συμφέρουσα για έναν επενδυτή.

Η Καθαρή Παρούσα Αξία μπορεί να χρησιμοποιηθεί και για την αξιολόγηση της αποδοτικότητας της επαναγοράς ομολόγων, αν και θα πρέπει να ληφθεί υπόψη ο τρόπος χρηματοδότησης της επαναγοράς.

Προφανώς ο δανεισμός με υψηλό επιτόκιο για να βρεθούν τα κατάλληλα κεφάλαια ίσως κρίνει την επαναγορά ασύμφορη, ενώ αντίθετα αν το κόστος δανεισμού είναι χαμηλό, η ΚΠΑ θα προκύψει θετική.