Ζήτηση χρήματος είναι η ποσότητα χρηματικών διαθεσίμων που οι επενδυτές επιλέγουν να έχουν στο χαρτοφυλάκιο τους, επομένως η επιλογή της ζητούμενης ποσότητας χρήματος συνιστά βήμα προς την τελική διάρθρωση ενός χαρτοφυλακίου.

Για να βρεθούν οι προσδιοριστικοί παράγοντες που συμβάλλουν στη διαμόρφωση της σύνθεσης του χαρτοφυλακίου ενός επενδυτή και ειδικότερα στη ζήτηση χρήματος για την εξυπηρέτηση των αναγκών και των στόχων του, έχουν προταθεί αρκετές απόψεις διαφόρων οικονομικών σχολών σχετικά με τους προσδιοριστικούς παράγοντες της ζήτησης χρήματος.

Οι κυριότερες από αυτές είναι:

- Η ποσοτική θεωρία / θεωρία του Fisher

- Η θεωρία της σχολής του Cambridge

- Η κεϋνσιανή θεωρία

- Οι θεωρίες των Baumol – Tobin

- Η νέα ποσοτική θεωρία του Friedman

Από τις τέσσερις πρώτες θεωρίες προκύπτει ότι η ζήτηση χρήματος προορίζεται για:

- την εξυπηρέτηση των συναλλαγών

- την αντιμετώπιση απρόβλεπτων εξελίξεων (κίνητρο προφύλαξης) και

- την κερδοσκοπία

Παράγοντες που επηρεάζουν τη ζήτηση χρήματος

1) Το επίπεδο των τιμών

Όσο υψηλότερο είναι το γενικό επίπεδο τιμών, τόσο περισσότερο χρήμα χρειάζονται τα άτομα για τη διεκπεραίωση των συναλλαγών τους, δημιουργώντας μεγαλύτερες ανάγκες ρευστότητας και αυξάνοντας την ονομαστική ζήτηση χρήματος.

Παράδειγμα:

Πριν από εξήντα χρόνια το επίπεδο τιμών στις ΗΠΑ ήταν το ένα δέκατο περίπου του σημερινού. Επειδή χρειάζονταν λιγότερα χρήματα στις συναλλαγές, το ποσό που κρατούσαν τότε οι άνθρωποι σε μετρητά ήταν πολύ μικρότερο από το ποσό που κρατούν σήμερα.

2) Πραγματικό εισόδημα

Όσο περισσότερες συναλλαγές διεξάγουν τα άτομα ή οι επιχειρήσεις, τόσο μεγαλύτερη ρευστότητα χρειάζονται, με συνεπεία να ζητούν περισσότερο χρήμα. Ένας σημαντικός παράγοντας για τον προσδιορισμό του αριθμού των συναλλαγών είναι το πραγματικό εισόδημα.

Παράδειγμα:

Ένα μεγάλο supermarket με πολύ κίνηση, συναλλάσσεται με περισσότερους πελάτες και προμηθευτές και πληρώνει περισσότερους υπαλλήλους σε σχέση μ’ ένα παντοπωλείο.

Επομένως, η ζητούμενη ποσότητα χρήματος αυξάνει όταν αυξάνει το πραγματικό εισόδημα, διότι τότε δημιουργείται η ανάγκη περισσότερων συναλλαγών και συνεπώς η ανάγκη για μεγαλύτερη ρευστότητα.

3) Επιτόκια

Σύμφωνα με τη θεωρία διάρθρωσης του χαρτοφυλακίου, η ζήτηση χρήματος εξαρτάται από τις προσδοκώμενες αποδόσεις, τόσο του χρήματος, όσο και των εναλλακτικών, μη χρηματικών στοιχείων. Η αύξηση της προσδοκώμενης απόδοσης του χρήματος αυξάνει τη ζήτηση χρήματος, ενώ η αύξηση της προσδοκώμενης απόδοσης των εναλλακτικών περιουσιακών στοιχείων ωθεί τους κατόχους πλούτου να κινηθούν προς αυτά, με συνέπεια τη μείωση της ζήτησης χρήματος.

Παράδειγμα:

Έστω ότι ο συνολικός πλούτος κάποιου είναι 10.000€ κι έχει 8.000€ σε κρατικά ομόλογα με απόδοση 8% και 2.000€ σ’ ένα τοκοφόρο λογαριασμό όψεως με απόδοση 3%. Λόγω της ρευστότητας που του παρέχει ο λογαριασμός αυτός, δεν τον πειράζει η χαμηλότερη απόδοση του.

Εάν, όμως, το επιτόκιο των κρατικών ομολόγων αυξηθεί σε 10% και το επιτόκιο του λογαριασμού όψεως παραμείνει σταθερό, ίσως αποφασίσει να μεταφέρει 1.000€ από το λογαριασμό όψεως στα ομόλογα. Με αυτή την αναδιάρθρωση, μειώνει τα χρηματικά του διαθέσιμα (τη ζήτηση χρήματος) από 2.000€ σε 1.000€.

4) Πλούτος

Όταν ο πλούτος αυξάνει, ένα μέρος της αύξησης μπορεί να κρατείται με τη μορφή χρηματικών διαθεσίμων, αυξάνοντας τη ζήτηση χρήματος.

Ωστόσο, αν δεν μεταβάλλονται το εισόδημα κι οι συναλλαγές, το κίνητρο των οικονομικών μονάδων να κρατούν πρόσθετο πλούτο σε χρηματικά διαθέσιμα, κι όχι σε κάποια εναλλακτικά περιουσιακά στοιχεία με μεγαλύτερη απόδοση, είναι μικρό.

5) Κίνδυνος

Αν αυξηθεί σημαντικά ο κίνδυνος των εναλλακτικών περιουσιακών στοιχείων, όπως των μετοχών και των ακινήτων, οι άνθρωποι μπορεί να στραφούν σε ασφαλέστερες επιλογές, όπως τα χρηματικά διαθέσιμα. Επομένως, η αύξηση του κινδύνου στην οικονομία μπορεί να αυξήσει τη ζήτηση χρήματος.

Ο κίνδυνος, όμως, των χρηματικών διαθεσίμων δεν είναι πάντα χαμηλός. Σε περιόδους ακανόνιστου πληθωρισμού, η πραγματική απόδοση των χρηματικών διαθεσίμων (η ονομαστική απόδοση μείον τον πληθωρισμό) μπορεί να γίνει αβέβαιη, ακόμη κι όταν η ονομαστική τους απόδοση είναι δεδομένη.

Σ’ αυτή την περίπτωση, η ζήτηση χρήματος μειώνεται, καθώς οι άνθρωποι στρέφονται σε περιουσιακά στοιχεία που οι πραγματικές τους αποδόσεις επηρεάζονται λιγότερο από τον ακανόνιστο πληθωρισμό, όπως ο χρυσός, τα διαρκή καταναλωτικά αγαθά και τα ακίνητα, και τους παρέχουν περισσότερη ασφάλεια.

6) Ρευστότητα εναλλακτικών περιουσιακών στοιχείων

Όσο γρηγορότερα κι ευκολότερα μπορούν να ρευστοποιηθούν τα εναλλακτικά περιουσιακά στοιχεία, τόσο μικρότερη είναι η ανάγκη διακράτησης χρήματος, άρα η ζήτηση χρήματος μειώνεται.

Παράδειγμα:

Μια οικογένεια μπορεί να έχει πιστωτικό όριο στις επιταγές της ανάλογο της αξίας του σπιτιού της, οπότε δεν χρειάζεται υψηλά χρηματικά διαθέσιμα.

7 ) Τεχνολογία των πληρωμών

Παράδειγμα:

Η εισαγωγή των πιστωτικών καρτών επέτρεψε τη διεξαγωγή συναλλαγών χωρίς τη μεσολάβηση χρήματος. Τα ATM επίσης έχουν μειώσει τη ζήτηση μετρητών, διότι μπορεί όποιος θέλει να τραβήξει μετρητά όποτε τα χρειαστεί.

Συνάρτηση ζήτησης χρήματος

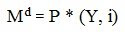

Οι επιπτώσεις του επιπέδου των τιμών, του πραγματικού εισοδήματος και του επιτοκίου στη ζήτηση χρήματος εκφράζονται από τη σχέση:

Md = συνολική ζήτηση χρήματος, σε ονομαστικούς όρους

Ρ = το επίπεδο τιμών

Y = το πραγματικό εισόδημα ή προϊόν

i = το ονομαστικό επιτόκιο των εναλλακτικών, μη χρηματικών περιουσιακών στοιχείων

L = μια συνάρτηση που συνδέει τη ζήτηση χρήματος με το πραγματικό εισόδημα και το ονομαστικό επιτόκιο

Σύμφωνα με την εξίσωση, η ονομαστική ζήτηση χρήματος, είναι ανάλογη του επιπέδου των τιμών. Συνεπώς, αν το επίπεδο των τιμών διπλασιαστεί, ceteris paribus, η ονομαστική ζήτηση χρήματος θα διπλασιαστεί επίσης, αντικατοπτρίζοντας το γεγονός ότι χρειάζονται τα διπλάσια χρήματα για τη διεκπεραίωση των ίδιων πραγματικών συναλλαγών.

Η εξίσωση δείχνει επίσης, ότι σε κάθε επίπεδο τιμών η ζήτηση χρήματος εξαρτάται από το πραγματικό εισόδημα και το ονομαστικό επιτόκιο των μη χρηματικών περιουσιακών στοιχείων. Η αύξηση του πραγματικού εισοδήματος αυξάνει τη ζήτηση για ρευστότητα και, κατά συνέπεια, τη ζήτηση χρήματος.

Η αύξηση του ονομαστικού επιτοκίου κάνει ελκυστικότερα τα μη χρηματικά περιουσιακά στοιχεία, με αποτέλεσμα τη μείωση της ζήτησης χρήματος.